Распространение новой коронавирусной инфекции в 2020 году стало одним из самых серьезных вызовов для всего мира за последние десятилетия. Несмотря на продолжающуюся борьбу с пандемией, 2021 год для России и всей мировой экономики ознаменовался стремительным экономическим ростом и, как следствие, разгоняющейся инфляцией.

На этом фоне Банк России неоднократно вводил превентивные меры по стабилизации денежно-кредитной политики путем повышение ключевой ставки, что сделало вопрос управления процентным риском особенно актуальным.

Восстановительный период в России характеризовался ускоренными темпами экономического роста. Так, по оценке Росстата, ВВП России во втором квартале вырос на 10,47% г/г, что стало рекордом за 20 лет и позволило экономике вернуться на уровень до начала пандемии. Темпы роста промышленного производства в первом полугодии обновляли максимумы с 2004 года, а розничные продажи росли максимальными за всю историю (с 2000 года) темпами, в том числе и за счет накопленного эффекта низкой базы. Повышенный экономический рост наблюдался не только в России, но и в большинстве стран мира.

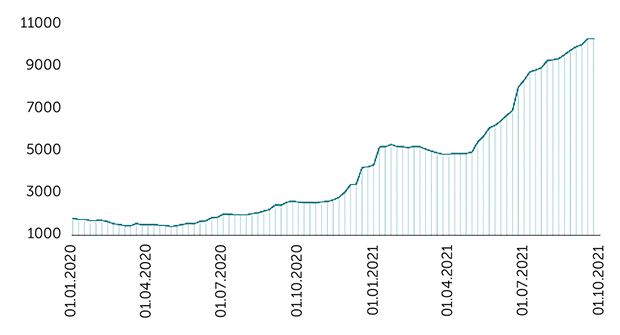

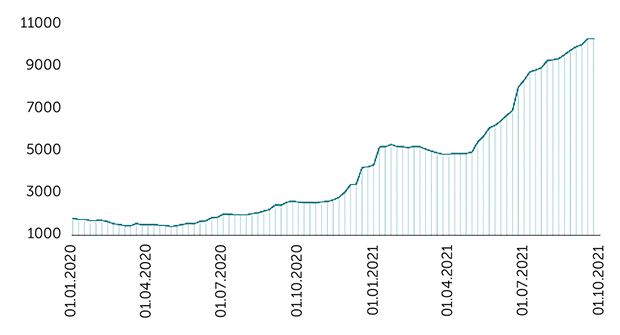

Спрос на фоне снятия ограничений рос высокими темпами, за которыми не успевало предложение. Глобальные проблемы со стороны поставок оказывали дополнительное давление на производство. К таким проблемам можно отнести дефицит материалов, особенно полупроводников, высокие цены на товарном рынке и перебои в логистических цепочках. Так, на фоне эпидемиологических ограничений индекс контейнерных перевозок WCI Composite вырос практически в два раза с начала года (см. график 1). Восстановление спроса в свою очередь поддерживалось мягкими денежно-кредитными условиями и мерами экономической поддержки в ряде стран мира. В результате в мире инфляция обновляла многолетние максимумы, в России в сентябре она достигла уровня 7,40% г/г, превысив максимум за пять лет.

График 1. Индекс контейнерных перевозок WCI Composite, п.

График 1. Индекс контейнерных перевозок WCI Composite, п.

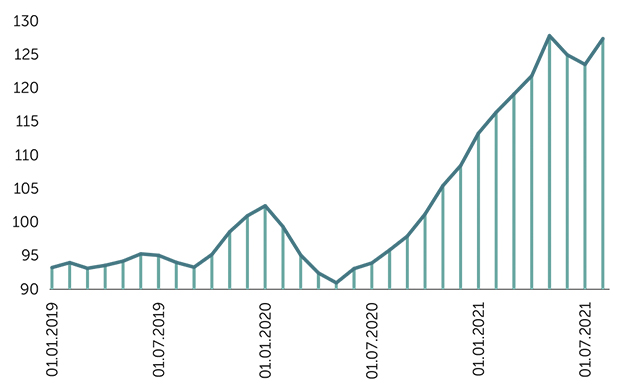

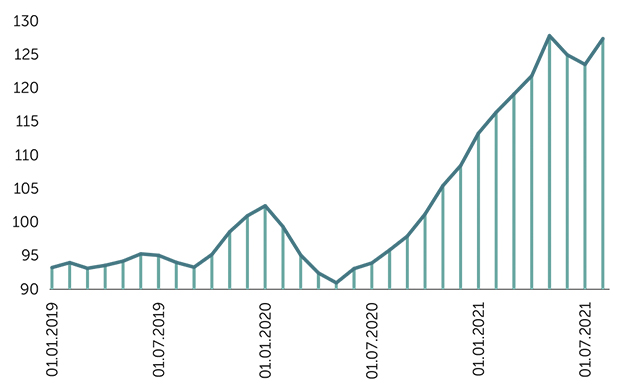

Ситуация также обострилась в продовольственном секторе в связи с низким производством в течение 2020 года, на этом фоне индекс мировых продовольственных цен ФАО в июне показал рост на 40% г/г (см. график 2). В результате продовольственная инфляция в России была довольно сильной, она подкреплялась «импортируемой инфляцией». В непродовольственных товарах также наблюдался значительный рост мировых цен, в первую очередь здесь стоит отметить ситуацию со стройматериалами. В России же ситуация дополнительно усугублялась наличием льготной ипотеки, что привело к еще более сильному росту спроса на стройматериалы. В результате с начала года по конец сентября цены на обрезные доски выросли почти на 70%, а на древесностружечные плиты — почти на 75%.

График 2. Индекс мировых продовольственных цен ФАО, п.

График 2. Индекс мировых продовольственных цен ФАО, п.

Замедления инфляции не произошло

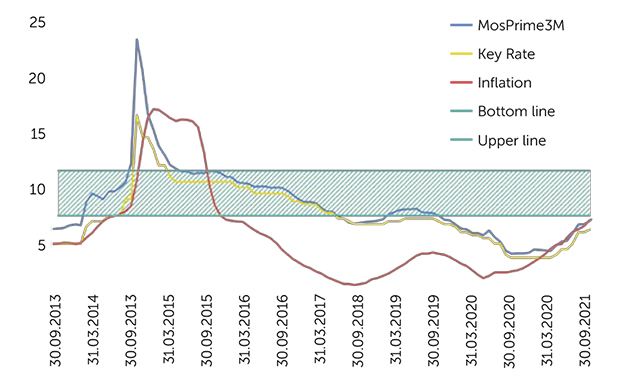

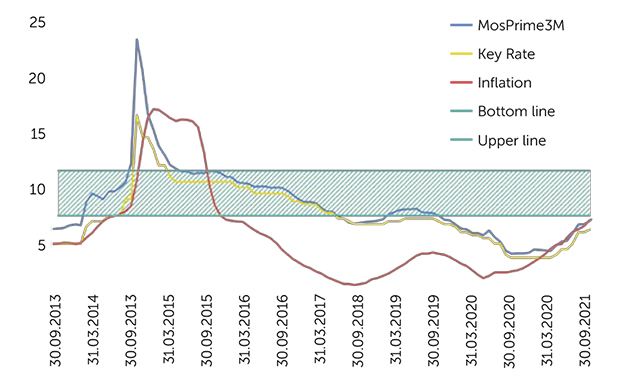

Банк России стал одним из первых регуляторов мира, пере-шедших к ужесточению денежно-кредитной политики. Так, 19 марта ЦБ РФ неожиданно для многих повысил ставку на 25 б. п. с исторического минимума 4,25% годовых. В пресс-релизе регулятор отметил, что спрос восстанавливается быстрее и устойчивее. Более высокий, чем ожидалось, рост цен и повышенные инфляционные ожидания привели к необходимости начала перехода к нейтральной денежно-кредитной политике, что регулятор продолжил и на последующих заседаниях.

Тем не менее достаточного замедления инфляции в России не произошло. В ответ на это в июле Банк России впервые с конца 2014 года повысил ставку сразу на 100 б. п., до 6,50% годовых. Очередное повышение ключевой ставки на 25 б. п. связано со сдерживающим влиянием предыдущего резкого повышения и первыми данными о прекращении оттока средств с вкладов населения. Однако регулятор обращал особое внимание на повышенные инфляционные ожидания, в результате чего допускалась возможность дальнейших повышений ключевой ставки на двух последних в этом году заседаниях для предотвращения раскручивания инфляционной спирали. В октябре инфляционные ожидания выросли до новых многолетних максимумов, в связи с чем ЦБ РФ повысил ключевую ставку сразу на 75 б.п. до 7,5% годовых. Регулятор при этом допустил возможность и дальнейшего повышения ставки (см. график 3).

График 3. Банк «Санкт-Петербург» реализует сделки хеджирования рисков негативного изменения ключевой ставки ЦБ РФ и Mosprime 3m

График 3. Банк «Санкт-Петербург» реализует сделки хеджирования рисков негативного изменения ключевой ставки ЦБ РФ и Mosprime 3m

Мы считаем, что еще рано говорить о завершении цикла ужесточения ДКП, и Банку России, действительно, придется повысить ставку еще как минимум на 25 б.п. на последнем в этом году заседании. Более того, регулятор продолжит повышать ставку и в начале 2022 года на фоне все еще высоких инфляционных ожиданий — мы не ожидаем, что они смогут к этому времени вернуться к средним значениям прошлых лет (около 9,3%). Что же касается цен, то во многом текущий инфляционный всплеск связан с немонетарными эффектами (дефицит материалов, перебои в логистических цепочках, закрытые границы и т. д.), ситуация обостряется развернувшимся энергетическим кризисом, который не пройдет без следа в мировой экономике. Консенсус-прогноз по ключевой ставке определяет ее к концу 2023 года чуть выше верхней границы нейтрального диапазона — 6,25% годовых. Основным риском для такого сценария является пересмотр цели по инфляции, целесообразность

которой сейчас рассматривает ЦБ. Регулятор будет оценивать, насколько новые экономические условия в России соответствуют цели по инфляции в 4% г/г, установленной более пяти лет назад. Особое внимание ЦБ РФ при этом будет обращать на инфляционные ожидания населения, которые пока, впрочем, находятся на повышенных уровнях.

Что возможно предпринять сейчас?

В статье «Защитить бизнес» мы уже акцентировали внимание бизнеса на важности управления процентными рисками и отмечали необходимость использования инструментов хеджирования изменения ставки как составляющую кредитной сделки. Банк «Санкт-Петербург» по прошествии года отмечает рост доли процентных деривативов в совокупном объеме заключенных сделок с производными финансовыми инструментами, а также увеличение доли кредитов бизнесу с встроенными процентными инструментами, что свидетельствует о росте аналитической подготовки финансовых директоров и казначеев компаний при оценке риска и желании обладать более достоверными данными по обслуживанию кредитных обязательств и будущему денежному потоку. Однако, сравнивая картину прошедшего года с текущим, финансовый менеджмент, не успевший захеджироваться в самом начале цикла ужесточения ДКП Банком России, может справедливо задаться вопросом: «Что возможно предпринять сейчас для минимизации рисков роста процентных расходов компании на обслуживание долга в условиях сохраняющихся рисков дальнейшего роста ставок?»

Несмотря на изменение рыночной парадигмы и учитывая все вышеизложенное, необходимо принять текущие значения ставок как уровни, от которых вполне еще может продолжиться рост, и, следовательно, целесообразность заключения сделок хеджирования процентных рисков актуальна. Одним из самых простых и доступных решений на рынке является процентный опцион CAP, который позволяет зафиксировать страйк — верхнюю границу ставки, защитив бизнес от роста плавающих ставок. По условиям хеджирующей сделки производится сверка текущего значения ставки в конкретные даты, по заранее согласованному с клиентом графику, с зафиксированным значением опциона CAP, в случае превышения над зафиксированным значением клиент получает выплаты от банка. Покупка опциона CAP предполагает уплату премии, что возможно сделать единовременно в дату заключения сделки либо в рассрочку по заранее согласованному графику. Размер премии зависит от уровня страйка, срока хеджирующей сделки и текущей рыночной волатильности процентных ставок. По своей природе инструмент имеет максимальное сходство со страховкой.

В отдельных случаях, когда для компании важно оптимизировать расходы на выплату премии по опциону или имеется собственная оценка рынка, применяются опционные стратегии, например CAP-spread. Стратегия имеет характеристики, сходные с опционом CAP, однако стоит дешевле за счет включенных в стратегию ограничений. Исторически стоит отметить эффективность хеджирования как с помощью опционов CAP, так и с помощью стратегий в периоды повышенной волатильности процентных ставок — в 2007–2008, 2010–2014, 2018 и 2021 годах, то есть довольно часто.

Пандемийный период развития экономики научил бизнес оперативно анализировать окружающую обстановку и внедрять в свою финансово-хозяйственную деятельность новые эффективные инструменты, тем самым повышая собственную привлекательность при принятии банками решений о предоставлении кредитования. Банк «Санкт-Петербург» обладает значительным опытом структурирования сделок и набором стратегий с использованием производных финансовых инструментов как действующих, так и потенциальных клиентов.

Об авторах: Александр Глушко — Head of corporate fx&derivatives; Ирина Пирожкова — Fx& derivatives sales; Виктор Григорьев — Chief analyst.

Поддержите редакцию EXPERT Северо-Запад

Благодаря вам мы развиваем независимую деловую журналистику в России, готовим отраслевую аналитику и привлекаем к работе лучших экспертов.

Поддержать редакцию