Рынок коммерческой недвижимости в зоне турбулентности — неизвестно, как скажется на нем история с пандемией. В беседе с генеральным директором компании Maris Борисом Мошенским мы зафиксировали состояние рынка накануне возможного спада с тем, чтобы в дальнейшем анализировать уже новую экономическую реальность.

Что происходит на рынке коммерческой недвижимости Петербурга, как он отреагировал на строительство «Лахта Центра» и почему девелоперы больше не хотят строить торгово-развлекательные комплексы, Борис Мошенский рассказал «Эксперту Северо-Запад».

— Ключевые итоги 2019 года в коммерческой недвижимости Петербурга — какие они?

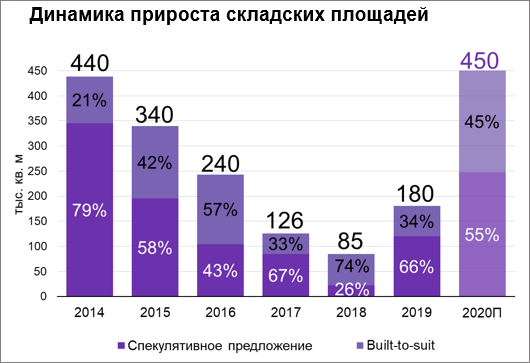

— Основной позитив мы получили в двух сегментах — в офисной недвижимости и в складах. Проекты в сфере складской недвижимости в прошлом году вводились в большом количестве, при этом важно, что многие площади были построены в спекулятивных целях, девелоперы возводили объекты, чтобы вывести их на открытый рынок. В прежние годы популярным был формат «под себя». Поэтому присутствует пусть осторожный, но оптимизм. При этом рынок не затих, много договоров купли-продажи, аренды, произошло несколько масштабных сделок: к примеру, в прошлом году зарегистрирована крупнейшая сделка — PNK Group построит для компании «Марвел-Логистика» складской комплекс площадью 51 тыс. кв. м.

В офисной недвижимости ничего экстраординарного не произошло, он скорее отличился со знаком «стабильность» — объемы сданных в аренду квадратных метров соответствуют показателям предыдущего года, что уже неплохо, учитывая происходивший в течение нескольких лет спад в объемах спекулятивного ввода. Разворот пошел, поэтому и на 2020 год прогнозы хорошие, заявлено несколько интересных проектов, есть тренд на наращивание объемов.

— Благодаря чему этот оптимизм возник? Улучшается экономическая ситуация, либо это эффект «низкой базы» из-за провальных предыдущих лет?

— Отчасти да, эффект «низкой базы», потому что в предыдущие годы все было не очень весело. Но сыграла свою роль и макроэкономическая ситуация. Да, сложно выстраивать долгосрочную стратегию, но ведь девелоперы тоже активно изучают ситуацию. И есть устойчивый спрос.

Второй момент: постепенно начали расти арендные ставки. Уже не просто рост на 1–2% в год, в той же офисной недвижимости в среднем ставки выросли на 5–6%. На отдельных объектах — на 10% и более. Но когда средняя ставка показывает тренд на рост 5–6%, это опять же в пользу девелоперов. Почему перестали что-то делать и строить? Перестала складываться экономика после 2014 года. Особенно в складской и индустриальной недвижимости. Все понимают, что вроде бы спрос есть, но строить просто так на открытый рынок никто не хочет: себестоимость строительства увеличилась, ставка нет, соответственно, вырастает период окупаемости.

По оптимистичным прогнозам начала года объем прироста складских площадей должен стать лучшим за последние пять лет

По оптимистичным прогнозам начала года объем прироста складских площадей должен стать лучшим за последние пять лет

Поэтому стало много проектов built-to-suit, но они тоже сложные по экономике. Не каждый built-to-suit можно воплотить в жизнь, потому что это связано с возможностью арендатора платить в течение определенного срока заданную арендную ставку и с возможностью арендодателя уложиться в смету, построить за эти деньги и их окупить. С офисами в принципе такая же ситуация. Несколько лет назад на рынок активно вошел «Газпром», который стал арендовать здания целиком. Вроде, с одной стороны, «ура, все здорово!», но для многих девелоперов подобная история была настораживающим фактором: а будут ли еще столь мощные игроки? На тот момент нефтегазовый сектор занимал более 50% от общего объема спроса на офисную недвижимость, и вот этот страх — а что будет, если «Газпром» «уйдет», «переселится в «Лахта Центр» — заставил некоторых девелоперов притормозить с проектами и наблюдать, что будет происходить дальше. Теперь же бум прошел. Да, «Газпром», его дочерние компании и различные компании-сателлиты — по-прежнему крупнейшие игроки на рынке офисной недвижимости в Петербурге, но постепенно на первый план выходят компании из IT-сектора. Поэтому диверсификация происходит, и это определенный плюс для рынка.

— Что происходит в ритейле? Конец прошлого года ознаменовался сразу двумя новостями — масштабной сделкой по продаже части торгового центра «Галерея» на Лиговском проспекте и закрытием супермаркетов SPAR и «Семья», что высвободило большие торговые площади...

— Я бы эти две новости не связывал. Интерес к инвестиционным активам в сфере ритейла сейчас достаточно устойчивый, причем не со стороны международных институциональных фондов: сейчас много и отечественных институтов, которые готовы к инвестициям. Поэтому инвестиционный рынок активен в разных сегментах, и сегмент «Галереи» — это, наверное, самый топовый: объем сделки во много миллиардов долларов и евро. Этот объект всегда востребован, потому что он всегда будет сдан в аренду и всегда будут к нему идти хорошие потоки гостей, нет сомнений.

Больший интерес вызывает средний сегмент, от 100 млн до 1 млрд рублей, — поле деятельности гораздо шире, есть и компании, и частные инвесторы. История очень живая, хорошие активы находят своих покупателей, это тоже тренд последних лет.

В целом в ритейле ситуация неоднозначная. Третий год подряд мы наблюдаем серьезные изменения в сегменте торгово-развлекательных комплексов (ТРК), которых в Петербурге построено много. Какие факторы имеют отрицательное значение для дальнейшего развития? Первое: отсутствие роста покупательской способности населения, мощнейший фактор, который является показательным индикатором, на который ориентируются и девелоперы, и ритейлеры. Второе: развитие онлайн-торговли. Оно идет постепенно, но неуклонно. И это тоже меняет представление людей о культуре потребления: стали меньше «ходить». Посетители насытились торгово-развлекательной индустрией, поменялись их предпочтения. Соответственно, это сказывается на потоках покупателей, на арендных платежах.

Эти факторы говорят в пользу того, что больше ничего строить не надо, и никто не хочет. Масштабная работа идет по реконцепции уже существующих центров, много проектов по развитию различных креативных пространств. Если в ближайшие годы и будут новые объекты, то в штучном исполнении. К примеру, заявлено о строительстве крупного ТРК рядом с метро «Пионерская».

— И как при этом тренде ритейлерам сохранять оптимизм?

— Дело не в том, что надо сохранять оптимизм. Надо меняться. В Штатах, например, многие крупные торговые центры стоят пустые. Эта история у них давным-давно, сильно развита онлайн-торговля. Начнется переформатирование, и ничего в этом такого страшного нет. Это не значит, что у нас все плохо. Плохо то, о чем мы говорили выше: перестают строить, потому что в принципе экономических показателей нет. И даже если доходы населения начнут расти, а экономика расцветать, все равно уже будет по-другому. Эти форматы будут работать по-другому. Поэтому сейчас все: и консультанты, и девелоперы, и ритейлеры — заняты тем, что придумывают новые форматы, которые будут работать.

— Одна из активных историй предыдущих лет — освоение «серого» промышленного пояса в Петербурге. Правильное ли ощущение, что теперь эта тема просто ушла?

— Нет, территорий в «сером» поясе еще очень много, они интересны, как и прежде. Более того, там постепенно все развивается, замещается общественно-деловой или жилой недвижимостью. Просто, как и на любом рынке, сначала уходит что-то самое простое, то, что более дешевое, менее емкое. Уходит то, что правильно оформлено, если у вас есть проблемы, споры и т. д. — это все стоит. Процесс освоения «серого» пояса может действительно замедляться, но это просто из-за того, что остаются территории сложные, и на них больше времени нужно потратить, сил и средств. Девелоперы с большим опытом работы, которые знают все прекрасно, не готовы выкупать по тем деньгам, которые запрашивают владельцы. Если раньше девелопер забирал, лишь бы взять, чтобы все шло в рост, то сейчас все очень хорошо считают деньги. Да и подводных камней все больше, тем более что законодательство меняется постоянно. То изменят правила землепользования и застройки, то генеральный план, то алгоритм действий. Но все равно «серый» пояс остается популярен, ведь многие территории находятся в центральных районах города. Застраиваться он будет и дальше, так или иначе. Но этот процесс может занять гораздо больше времени.

К содержанию электронного номера 1 (1) 2020 →

Поддержите редакцию EXPERT Северо-Запад

Благодаря вам мы развиваем независимую деловую журналистику в России, готовим отраслевую аналитику и привлекаем к работе лучших экспертов.

Поддержать редакцию