Темпы роста банковского сектора в этом году будут ниже прошлогодних, главным драйвером отрасли остаются сервисы для малого бизнеса, ипотека и автокредитование

Материал издания Эксперт Урал

В феврале состоится первое в этом году заседание ЦБ по ключевой ставке. Аналитики уже строят прогнозы возможного решения. Одни эксперты говорят, что регулятор поднимет ставку до 16,25 — 16,5%, другие уверены, что ЦБ возьмет паузу. Так или и иначе, мы входим в 2024 год с достаточно жесткой монетарной политикой. И текущая ситуация отличается от других периодов подавления инфляции. Раньше монетарная и бюджетная политика была направлена совместно на замедление инфляции. В 2024 году бюджетная политика по-прежнему останется стимулирующей, а вот монетарный курс должен будет сдерживать структурные и конъюнктурные инфляционные риски. И это будет частью контекста развития банковской системы.

Фото: Юлия Разина.

Фото: Юлия Разина.

С каким итогом банковский сектор Уральского региона завершил 2023 год и каковы будут сценарии его развития в текущем году? Эта тема стала предметом дискуссии на круглом столе «Банковский рынок — 2024: стратегический вектор, риски и возможности», проведенном журналом «Эксперт-Урал» в Екатеринбурге.

Бизнес-ожидания

В целом банковская система уверенно вошла в фазу восстановления после острого кризиса, вызванного санкциями в 2022 году. Пожалуй, самый мощный стресс тогда ощутил крупный бизнес, и банки заметно снизили объемы его финансирования. Однако статистика прошлого года говорит о восстановлении сегмента. Так, по словам начальника экономического управления Уральского ГУ Банка России Алексея Корикова, кредитование крупного бизнеса в Уральском регионе в прошлом году выросло на 22%, кредитный портфель этому сектору на начало декабря 2023 года составил 5,85 трлн рублей.

Как рассказала управляющая филиалом Абсолют Банка в Екатеринбурге Екатерина Богатова, потребность компаний в кредитах зависит от нескольких факторов: «Во-первых, это темпы роста экономики, а они во многом определяются спросом со стороны госсектора. Во-вторых, высокий уровень ставок. В целом потребность в кредитах у бизнеса есть, но не для всех отраслей кредитная поддержка оправдана при действующих ставках. Задача банков в ближайший год — не только сохранить темпы кредитования, но и адекватно оценивать риски в условиях высоких процентных ставок».

По словам Екатерины Богатовой, в этой ситуации банки концентрируются не только на кредитовании, многие развивают услугу банковского сопровождения госконтрактов: «Этот сервис дает дополнительную ценность для компании, так как является защитой от претензий заказчиков по целевому использованию средств. По нашему мнению, задача банков — сделать сервис более автоматизированным, интуитивно понятным и простым в использовании для клиентов. На мой взгляд, банковское сопровождение дает компании доступ к деньгами заказчика, то есть сокращает потребность в кредите и расходах на него, а в некоторых случаях позволяет работать и без гарантий по госконтракту».

Часть участников банковского рынка сместила акцент в сторону малого и среднего бизнеса (МСБ). Сегмент получил импульс для развития на фоне структурной перестройки российской экономики: небольшие компании начали включаться в новые логистические цепочки. Кроме того, многие получили доступ к нишам, ранее занимаемым крупными иностранными компаниями. К тому же масштаб программ господдержки этого сектора оказался больше, чем крупного.

В результате на Урале кредитный портфель малого и среднего бизнеса, по информации Уральского ГУ ЦБ, в прошлом году вырос на 46% и составил на начало декабря 1,33 трлн рублей.

Главный фактор — рост спроса. С большинством ограничений, которые появились в начале 2022 года, бизнес справился и нашел новые возможности для развития.

Часть потребности многие банки удовлетворяют за счет льготных программ. Однако и спрос на рыночные продукты не снижается, несмотря на рост их стоимости. На это обращает внимание начальник управления развития и продаж малого бизнеса в Уральском регионе Банка Уралсиб Ольга Бакина: «В четвертом квартале прошлого года мы не увидели снижения заявок на кредитные продукты, несмотря на рост стоимости рыночных продуктов после изменения ключевой ставки».

По словам Ольги Бакиной, в текущем году банк не находит предпосылок для снижения динамики в этом сегменте: «Мы видим, что есть спрос, и стараемся удовлетворить его за счет повышения доступности продуктов. Работаем над сокращением времени на предоставление кредита, упрощением бизнес-процессов. Использование разнообразных источников информации позволяет быстрее сделать выводы относительно уровня платежеспособности клиента».

Фото: Юлия Разина.

Фото: Юлия Разина.

Существенный прирост кредитования сектора малого и среднего бизнеса показал и СДМ-банк. По словам управляющей филиалом СДМ-Банка в Екатеринбурге Ольги Шарушинской, результат прошлого года оказался выше плановых показателей: «Отчасти это связано с особенностями нашей клиентской базы. Мы исторически работаем на четыре сектора экономики. Большая группа наших клиентов занимается производством продуктов питания, второе важное направление — медицина, третье — чистящие, моющие средства, предметы гигиены. И четвертая группа клиентов занимается производством упаковки, эта группа обслуживает первые три. Все эти категории клиентов сейчас развиваются динамично и предъявляют спрос на кредитные ресурсы. Большая доля спроса на финансирование приходится на проекты, связанные с импортозамещением».

Потребность в ресурсах со стороны сектора, связанного с производством продуктов питания, отражается и в статистике Россельхозбанка. По словам директора Россельхозбанка в Свердловской области Татьяны Шиловой, в 2023 году банк на территории региона оказал финансовую поддержку аграриям на 6,8 млрд рублей: «На финансирование сезонно-полевых работ банк направил в регионе порядка 5 млрд рублей. Это на 40% больше, чем в 2022 году».

При этом, по наблюдениям Татьяны Шиловой, представители сектора АПК, прошедшие не один кризис, стали грамотнее выстраивать финансовую политику: «У многих клиентов объемы депозитов превышают их кредитные портфели в разы. Таким образом предприятия накапливают ресурсы для того, чтобы в случае возникновения сложностей в экономике можно было перекрыть кассовые разрывы за счет своих источников».

При этом, по словам Алексея Корикова, качество обслуживания долгов со стороны МСБ стало несравнимо выше: «Удельный вес просроченной задолженности по кредитам МСБ в Уральском регионе составляет 3,9%. Это говорит о качестве работы кредитных организаций со своими заемщиками».

Текущий год станет прорывным по ряду направлений технологического развития, которые задает Банк России

Просроченная задолженность в сегменте МСБ действительно фактически сравнялась с показателем по портфелю крупного бизнеса. И это довольно нетипичная картина.

Прострочка по портфелю МСБ исторически была высокая, раньше она составляла порядка 10% — 11% и находилась на этом уровне длительное время. После запуска льготного кредитования кредиты по новым ставкам стали обслуживаться более качественно. С одной стороны здесь работает «эффект базы», с другой — растет культура заемщиков, они более аккуратно стали обслуживать кредиты.

Немаловажный вклад в этот тренд внесли технологии. На этот аспект обращает внимание директор «Делобанка» (банковская группа Синара)" Ирина Кузьмина: «Банки нарастили свои компетенции в области оценки кредитоспособности заемщиков. В этом нам помогла цифровизация: мы расширили инструменты для использования данных, на базе которых проводим оценку платежеспособности клиента. Раньше мы опирались на информацию, которую предоставлял о себе клиент, а сейчас мы сами собираем данные в режиме онлайн из разных источников. Это дает прозрачную картину о состоянии бизнеса клиента и его возможностях погасить кредит».

Развивая такие технологии, с одной стороны, банковская индустрия шагнула далеко вперед, но с другой, сама же себе создала новые вызовы, отмечает Ирина Кузьмина: «Экономика слишком быстро меняется, и нам нужно постоянно совершенствовать алгоритмы принятия решений. Важно не только научиться оценивать текущее состояние бизнеса клиента, но, и, базируясь на данных прошлого, просчитать, насколько бизнес клиента будет успешным в будущем. На эту задачу будут работать все новые технологии, в том числе и искусственный интеллект».

Фото: Юлия Разина.

Фото: Юлия Разина.

И это существенно меняет характер конкурентной среды. По словам Ирины Кузьминой, в сегменте МСБ банки сейчас соревнуются в скорости и доступности кредитов: «Все интенсивно работают над удобством сервисов, сокращением списка документов, которые должен предоставить клиент. Пока еще большинство банков принимает решение об удовлетворении заявки за несколько дней, но уже есть практики, когда на основе обработанной аналитики и данных решение принимается за минуты. Конкуренция стимулирует банки меняться и работать над упрощением бизнес-процессов».

С большинством ограничений, которые появились в начале 2022 года, малый бизнес справился и нашел новые возможности для развития

В борьбе за клиента банки все чаще идут на создание экосистем с комплексом нефинансовых сервисов. К примеру, по словам Ольги Шарушинской, СДМ-банк создает внутренний клиентский маркетплейс «СДМ-Партнер»: «На платформе предприниматели — клиенты банка смогут найти себе партнеров для бизнеса, поставщиков или покупателей. Раньше мы и так помогали клиентам в этих вопросах, но в ручном режиме, сейчас эти задачи решаются через применение технологий, и это позволяет предоставлять качественный сервис».

Ставки и люди

Сектор розничного кредитования в прошлом году также демонстрировал уверенные темпы восстановления. По словам Алексея Корикова, кредитный портфель потребительских кредитов в регионе вырос на 18% до 2,39 трлн. рублей. Динамика в ипотеке оказалась еще выше — 34%, а портфель на начало декабря вырос до 2,81 трлн. рублей.

Однако в этом сегменте, в отличие от кредитования МСБ, индустрия ожидает снижения темпов роста по ряду направлений. Территориальный директор регионального центра УрФО МКБ (Московского кредитного банка) Татьяна Бенихис как минимум в первом квартале 2024 года не видит факторов для сохранения таких же темпов роста в розничном кредитовании, как в 2023 году: «На динамике скажется введение Центробанком макропруденциальных лимитов, усиление контроля показателя долговой нагрузки, и, конечно, спрос несколько охладит повышение стоимости кредитов вслед за ростом ключевой ставки».

Несколько больше оптимизма у индустрии в отношении ипотеки. Татьяна Бенихис находит этому следующее объяснение: «Клиент приходит в банк не за кредитом, а за жильем. Потребность в улучшении жилищных условий все равно существует. Тем более что в первую половину 2024 года программы господдержки еще будут работать, в нашем банке возможность оформить кредит под 8% годовых остается, это льготная ипотека для покупки жилья на первичном рынке с первоначальным взносом от 50%. Сейчас у нас работает субсидированная ипотека, заключены соглашения с крупнейшими федеральными девелоперами, в рамках которых клиент может получить кредит по ставке 6,8%».

По мнению Татьяны Бенихис, структура ипотечного рынка в этом году существенно изменится в сторону большей доли сделок на вторичном рынке: «В 2023 году в нашем банке 60 — 70% кредитов выдавалось на покупку жилья в новостройках, в этом году, вероятно, будет обратная пропорция. Люди начнут отдавать предпочтение вторичному жилью, несмотря на более высокую ставку по кредиту, так как цены на вторничном рынке, по нашим прогнозам, будут ниже, чем на новостройки».

Довольно оптимистично банки оценивают и перспективы автокредитования. По мнению управляющего директора по розничному бизнесу Макрорегиона Урало-Сибирский Банка Уралсиб Натальи Брусницыной, это связано с устранением ключевого барьера — дефицита предложения: «За прошедший год участники рынка смогли заменить ушедших с российского рынка автопроизводителей, дефицит автомобилей уходит в прошлое, у потребителя появился выбор. В 2024 году мы, скорее всего, увидим рост продаж новых марок китайских брендов, этому будут способствовать совместные программы автодилеров и банков-партнеров».

Кроме того, Наталья Брусницына прогнозирует рост продаж кредитов на покупку автомобилей с пробегом.

Реализация этих сценариев возможна в том случае, если банкам удастся и дальше наращивать объем привлеченных средств. Прошлый год оказался плодотворным с точки зрения роста пассивов: в банках Уральского региона вклады физических лиц выросли на 24% и составили 4,3 трлн рублей. По словам Алексея Корикова, основной прирост пришелся на вторую половину года, когда начался рост ставок.

По мнению Татьяны Бенихис, этот тренд продолжится и в 2024 году: «Мы наблюдаем прирост пассивов как на вкладах, так и накопительных счетах за счет привлекательных ставок. В этом году ожидаем сохранения вектора на хранение сбережений населения в банках и увеличения объемов пассивов».

Правда, по наблюдениям Ирины Кузьминой, структура пассивов сейчас меняется: «Это стало заметно в связи с активным развитием накопительных счетов. Мы видим, что все больше клиентов предпочитают этот продукт. С одной стороны, он дает гибкость, так как в любое время можно пополнять и тратить деньги, а с другой, получать доход, сопоставимый с классическим вкладом».

Тренд подтверждает Екатерина Богатова: «В нашем банке за прошлый год объем средств на накопительных счетах вырос почти в полтора раза. Этот продукт интересен тем, что деньги с него можно в любое время снять без потери в процентах. В целом мы считаем, что в 2024 году сберегательная активность населения будет расти, а потребительская, наоборот, сокращаться. Этому будет способствовать рост ставок по кредитным продуктам. Данная тенденция приведет к уменьшению объема покупок с использованием кредитных средств».

Цифровые вызовы

Бороться за пассивы клиента банкам все чаще приходится в цифровом поле, например на финансовых маркетплейсах. В банковской индустрии пока нет однозначного отношения к этому формату продаж банковских вкладов. Кто-то видит в этой конструкции угрозу оттока клиентов.

Ирина Кузьмина рассматривает финансовый маркетплейс скорее как возможность: «Для небольших банков это способ достучаться до клиентов федеральных банков. Но при этом, конечно, они не могут контактировать с клиентом и показать все преимущества своего сервиса. Получается, что в этом случае банки конкурируют только на уровне ставки и технологий. Поэтому, чтобы использовать все возможности, которые открывают маркетплейсы, нужно быть высокотехнологичным банком».

Технологии в целом все глубже приникают в банковскую систему.

По мнению Екатерины Богатовой, в массовом сегменте онлайн-сервисы уже стали стандартом банковского обслуживания: «Однако есть направления, где достаточно высоки риски, в частности это управление кредитными и депозитными продуктами на крупные суммы. Здесь хороший цифровой сервис является поддерживающим элементом, но договариваются и доверяют все равно людям. Да, сфера крупных сделок тоже идет в „цифру“, что приводит к снижению значимости человека в принятии решения, но для ее надежной работы нужны более сложные технологии, продвинутый AI, доверие к системе. На мой взгляд, это вопрос скорее следующих десяти лет, а не наступившего 2024 года».

Текущий год тем не менее должен стать прорывным по ряду направлений технологического развития, которые задает Банк России. Одно из них — переход к активной фазе внедрения цифрового рубля. Ряд банков уже участвует в тестировании этой формы валюты. Однако в банковской индустрии все еще есть сомнения относительно ее влияния на классический банкинг.

— Основное отличие цифрового рубля — это способ хранения. Такие деньги будут храниться не на счетах в банках, а в Центральном банке. Он же будет эту платформу обслуживать и сопровождать. На мой взгляд, это приведет к оттоку денег из банковской системы, — обращает внимание на угрозы для действующей банковской системы Ольга Шарушинская.

Банки нарастили свои компетенции в области оценки кредитоспособности заемщиков из сегмента МСБ

И тем не менее Ирина Кузьмина считает, что цифровой рубль станет удобным инструментом для предприятий и населения: «Но в то же время это сущность, которая сильно поменяет ландшафт банковского рынка и бизнес-модели банков. С активным развитием цифрового рубля и сервисов на базе Системы Быстрых Платежей классическое расчетно-кассовое обслуживание будет терять популярность. Банки, несмотря на это, создадут новые сервисы, которые будут актуальны для их клиентов».

Тестирование цифрового рубля в этом году начнется с отдельных видов социальных платежей. Вероятно, в качестве эксперимента в новой форме денег получателям будут доставлены какие-то социальные выплаты.

В целом же все аналитические группы в этом году прогнозируют снижение динамики развития банковской системы. АКРА, к примеру, считает, что рост корпоративного кредитования замедлится с 25,8 до 10 — 15%, розничного — с 25 до 12 — 15%, ипотеки — с 30% до 10 — 15%.

Основа для устойчивого роста

Алексей Долгов

президент Уральского банка реконструкции и развития

Мы рассчитываем в этом году в два раза увеличить кредитный портфель МСБ и удержать динамику в сегменте ипотеки, отмечает президент Уральского банка реконструкции и развития Алексей Долгов.

— Прошедший год запомнится высокой активностью в сегменте кредитования малого бизнеса. Эту тенденцию мы наблюдали и в целом на рынке, и в нашем банке в частности. В УБРиР к концу 2023 года по сравнению с его началом объемы кредитования клиентов МСБ выросли более чем в два раза.

Кроме того, банковская индустрия сильно продвинулась в развитии сервисов для бизнеса, в том числе и нефинансовых. Компаниям удобно иметь «одно окно» для решения любых задач — не только связанных с привычными кредитами и депозитами. И таким «окном» вполне может стать банк — особенно если он понятен с точки зрения механики и центров принятия решений. Около 40% наших новых клиентов подключают различные небанковские услуги: это, например, проверка благонадежности контрагентов, страхование средств на расчетных счетах. Предприниматели видят в этом эффект, так как подобные сервисы приводят к сокращению затрат, а за снижение себестоимости сегодня борются все компании.

Индустрия в целом и наш банк в частности относят обслуживание МСБ к одним из ключевых драйверов 2024 года. Мы видим потенциал роста как процентного, так и комиссионного дохода. Идет активная реализация проектов в области импортозамещения. Компании осваивают новые ниши и создают для этого предприятия. А всем им нужен качественный банковский сервис, и кредитные ресурсы в том числе. Исходя из этого, в текущем году мы рассчитываем увеличить кредитный портфель малого бизнеса примерно в два раза.

С более сложными трендами в 2024 год входит потребительское кредитование. Во втором полугодии прошлого года мы наблюдали снижение темпов роста розничного портфеля. Это связано как с увеличением ставок, так и с введением ряда ограничений со стороны Банка России. Но при этом в рознице остается достаточно много перспективных направлений. К ним я отношу, например, социальные карты.

Ипотека при этом, по нашим прогнозам, покажет хороший рост, по крайней мере в первой половине года, пока действуют льготные программы. Спрос на жилье со стороны населения не снижается, а возможность отмены госпрограмм после июля 2024 года стимулирует людей быстрее заключать сделки. Да, рынок в последние недели несколько обеспокоен решением крупных банков ввести комиссии для застройщиков при оформлении ипотеки по госпрограммам. Мы уже объявили о том, что наш банк не будет этого делать, поскольку маржинальность сделок позволяет работать на прежних условиях. На этом фоне мы получили хорошую обратную связь от наших партнеров, застройщиков, риэлторов, клиентов. В первые рабочие дни января мы видим, что объем входящих ипотечных заявок в УБРиР находится на 30% выше уровня августа — сентября — пиковых с точки зрения спроса месяцев 2023 года.

Безусловно, при планировании мы учитываем рост стоимости привлеченных ресурсов для банков. После повышения ключевой ставки все банки вынуждены были поднять ставки по срочным вкладам и накопительным счетам.

В этой связи увеличивается значимость остатков на текущих счетах бизнеса. Но этим ресурсом можно воспользоваться только при наличии качественного расчетно-кассового обслуживания. Наш банк всегда «держал марку» РКО, но в текущем году это направление будет в фокусе особого внимания, и здесь мы реализуем несколько интересных новаций.

Движение между развилками

Илья Ильин

начальник отдела анализа банковского и финансового рынков Центра аналитики и экспертизы ПСБ

«Банковская система в этом году продолжит рост, но столкнется с новыми вызовами», — считает Илья Ильин, начальник отдела анализа банковского и финансового рынков Центра аналитики и экспертизы ПСБ.

— Российская экономика завершила 2023 год выше ожиданий, по предварительным оценкам, рост ВВП составил 3,5%. На это существенно повлияли бюджетный стимул и восстановительный рост после просадки 2022 года. В 2023-м экономику особенно поддерживали обрабатывающие сектора. Наиболее заметно росли отрасли, где проявляется эффект импортозамещения, которое стимулировало инвестиционную активность. И, конечно, большой вклад в динамику ВВП прошлого года внесло строительство. Бюджетный стимул оказал заметное влияние и на потребительский спрос. На фоне роста доходов населения уверенно растет оптовая и розничная торговля.

Однако, по нашему мнению, в текущем году появляется ряд новых вызовов. Чтобы продолжить рост, потребуются дополнительные стимулы. Ведь экономике придется преодолеть высокую базу 2023 года. Есть и ряд ограничивающих факторов. Прежде всего, это дефицит кадров. Серьезным вызовом, на наш взгляд, также представляется большая загрузка производственных мощностей. То есть расти за счет этого фактора уже не получится. Потенциал экспорта будут ограничивать транспортные и логистические проблемы. При этом нужно не забывать, что компании будут развиваться в условиях жесткой ДКП. Поэтому на текущий год консенсус-прогноз предполагает более скромные темпы. Мы ожидаем роста ВВП на 1,2%.

В целом экономика сохранит рост. И это дает основания ожидать позитивных результатов и в банковском секторе. Но при анализе нужно принимать во внимание тот факт, что объем выдачи кредитов зависит от инфляции, а пассивы больше завязаны на уровень ключевой ставки, потому что в этом случае работает эффект капитализации процентов. Поэтому объем привлеченных банками ресурсов будет расти и темп останется высоким. Хотя, опять же, нужно принимать во внимание эффект базы. В лидерах роста, скорее всего, будет оставаться сегмент кредитования МСБ. Эта клиентская группа лучше адаптируется к новым условиям. Второй драйвер года — ипотека, поскольку льготные программы частично сохраняются.

Среди вызовов банковской индустрии я бы отметил развилки, связанные с реализацией курса на цифровизацию. Вроде бы очевидно, что нужно и дальше совершенствовать удаленные каналы, увеличивать безбумажный оборот, внедрять удаленную идентификацию... Но параллельно банкам приходится заниматься импортозамещением фундаментальных систем, переписывать софт. И для решения этих базовых задач нужно задействовать ресурсы ИТ-инфраструктуры. Между этими двумя развилками банковская индустрия сейчас и движется.

Этот год также станет периодом бурного развития альтернативных инструментов: цифровые финансовые активы (ЦФА), расчеты в криптовалютах, внедрение цифрового рубля. В 2024 году, видимо, начнутся первые транзакции в цифровом рубле. На наш взгляд, у Центробанка нет цели довести обороты по цифровому рублю до каких-то конкретных объемов, внедрение новой формы валюты будет идти постепенно.

И, наконец, в фокусе внимания экономистов этого года будет ключевая ставка. Чтобы оценить степень значимости этого фактора для кредитного сегмента, мы попробовали рассчитать влияние ключевой ставки на выдачи. Получили парадоксальный результат. Несмотря на подъем ставки, объемы кредитования юридических лиц и ипотечного сегмента не снизились. По сути, пока риски повышения ставки только стимулировали клиентов быстрее брать кредиты, несмотря на рост их стоимости. Снижение мы увидели лишь в потребительских кредитах.

Наш прогноз по ключевой ставке предполагает снижение в июне на один процентный пункт и далее доведение ее значения до 12% постепенно к концу года. Средний уровень ставки в течение года, по нашему прогнозу, составит 14,7%.

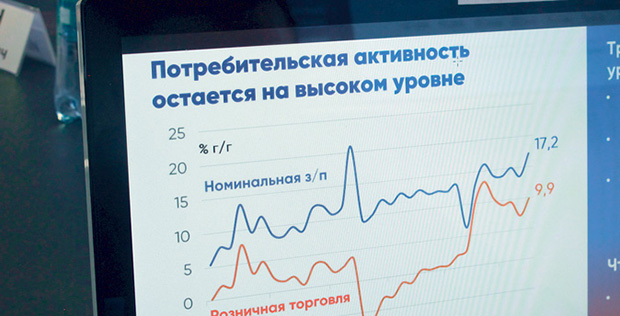

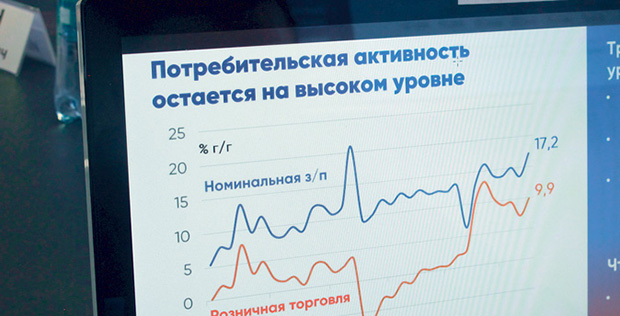

Результаты развития банковского сектора во многом опираются на потребительскую активность. По нашим ожиданиям, ее уровень в текущем году останется достаточно высоким. Государство продолжит политику социальных выплат, а доходы населения, занятого в рыночном секторе, будут расти за счет жесткой конкуренции на рынке труда.

Поддержите редакцию EXPERT Северо-Запад

Благодаря вам мы развиваем независимую деловую журналистику в России, готовим отраслевую аналитику и привлекаем к работе лучших экспертов.

Поддержать редакцию