В 2020 году бизнес Северо-Запада, как и другие территории, пережил испытание ограничениями на фоне пандемии. Малый бизнес массово закрывался или приостанавливался, торговля развивалась неравномерно — от взлета на потребительской панике до резкого спада по причине снижения доходов населения.

Крупные производственные компании на этом фоне выглядят довольно стабильно: есть как снижение оборотов, так и наращивание, иногда за счет прибыли. Единой отрицательной тенденции нет, за исключением нефтепродуктов по объективной причине, — каждый бизнес самостоятельно находил свою дорогу в 2020 году. И если в 2019-м общая динамика в Северо-Западном федеральном округе (СЗФО) была минимальной и наводила на выводы о стагнации, то в 2020 году вместо единой картины она распалась на яркую, разнополюсную мозаику, которой еще только предстоит складываться в новый экономический узор.

И все же при всех сопутствующих явлениях — инфляции, снижении покупательской способности населения, сложном положении малого и среднего бизнеса в потребительских сегментах — говорить о явной рецессии в промышленной сфере пока преждевременно, половина крупных производственных компаний закончила минувший год в плюсе по выручке и прибыли. И, как ни удивительно, именно в сложный 2020 год в промышленной сфере СЗФО сменился лидер по обороту — Кольская ГМК увеличила выручку более чем в три раза благодаря активному развитию со стороны материнской компании.

Источник: аналитический центр «Эксперт Северо-Запад»

Источник: аналитический центр «Эксперт Северо-Запад»

Вероятно, пока только одна тенденция едина для всех предприятий — 2020 год стал очередной вехой, как это было в разные годы прежде. 2014-й, 2008-й, 1998-й, 1993-й и 1991 годы, в эти периоды сбивается поступательное движение, и анализ динамических рядов становится мало полезным: прогноз развития той или иной отрасли отныне больше зависит от условий, сложившихся в конкретную веху, чем от всех трендов и динамик предыдущих периодов.

Интро — обзор ключевых цифр

300 крупнейших по обороту компаний-производителей были выбраны, чтобы показать актуальный срез реального сектора в СЗФО. 300 — достаточно много, чтобы картина стала многогранной, но не до уровня миллионных мозаик. В обзор включены обрабатывающие производства, сельское и лесное хозяйство и нет добывающих компаний и сфер поставки для ЖКХ.

В сравнении со средними цифрами по всем отраслям экономики производство заметно уступает по оборотам: верхняя граница по выручке в 2020 году — около 700 млрд рублей, нижняя — на уровне 2,5 млрд, тогда как для топ-300 за 2019 год цифры были 2,4 трлн рублей и 7 млрд рублей (для 300-й компании) соответственно, то есть выше в 3,5 раза.

Источник: аналитический центр «Эксперт Северо-Запад»

Источник: аналитический центр «Эксперт Северо-Запад»

Совокупный оборот крупнейших производителей СЗФО — 5,6 трлн рублей (плюс 9% к 2019 году), прибыль — 497 млрд рублей (плюс 21% соответственно). Общая динамика выглядит позитивно, однако без учета лидера рейтинга — Кольской ГМК — цифры меняются в худшую сторону: минус 0,2% по обороту, минус 7% по прибыли. Такой баланс соответствует расчетам Росстата (бюллетень «Информация для ведения мониторинга социально-экономического положения субъектов Российской Федерации»): индекс обрабатывающих производств по СЗФО в 2020 году составил 99% от уровня 2019 года, индекс сельского хозяйства — 103%. С учетом того что количество сельскохозяйственных компаний намного меньше, чем обрабатывающих производств, суммарный результат примерно получается плюс-минус около нуля.

Единственная подотрасль, в которой все предприятия сократили выручку и прибыль, — производство нефтепродуктов. Спад связан с ограничением добычи нефти по сделке с ОПЕК и, хотя входит в особенности прошлого года, больше относится к факторам политическим и стратегически обоснованным. В противовес остальные предприятия химической промышленности за год показали заметный рост — в среднем на уровне 18% по выручке.

Впрочем в разбивке по компаниям преобладает небольшой рост: в 2020 году две трети компаний увеличили выручку, столько же увеличили прибыль или сократили убыток. Одновременный рост выручки и прибыли — в половине компаний рейтинга. С учетом уровня официальной инфляции 4,9% (Росстат) оборот увеличила половина компаний, оборот и прибыль одновременно — треть, что является довольно неплохим результатом для форс-мажорного года.

В долларовом выражении цифры более пессимистичные: общий итог — минус 9% к выручке, плюс 1% к прибыли, только каждая пятая компания увеличила выручку и каждая десятая — прибыль в долларовом эквиваленте. Однако долларовое выражение актуально преимущественно для наиболее крупных производителей, примерно топ-20 или топ-25, чей бизнес включает значительную часть экспорта, — металлургия, нефтепродукты, удобрения, бумага и картон; большинство участников рейтинга ориентировано на внутреннего потребителя, и курсовая разница меньше сказывается на финансовых результатах.

Источник: аналитический центр «Эксперт Северо-Запад»

Источник: аналитический центр «Эксперт Северо-Запад»

Визуально распределение выручки крупнейших производителей идет примерно по кривой гиперболы, с высокой вершиной, резким спадом и долгим затуханием. Практически половина выручки 300 крупнейших производителей приходится на топ-11 (из них две компании входят в один холдинг), треть — на четыре компании, почти четверть — на двух лидеров. Прибыль еще более сконцентрирована — две компании получили почти половину прибыли от суммы по 300 участникам рейтинга.

Лидеры топ-300 и их новости

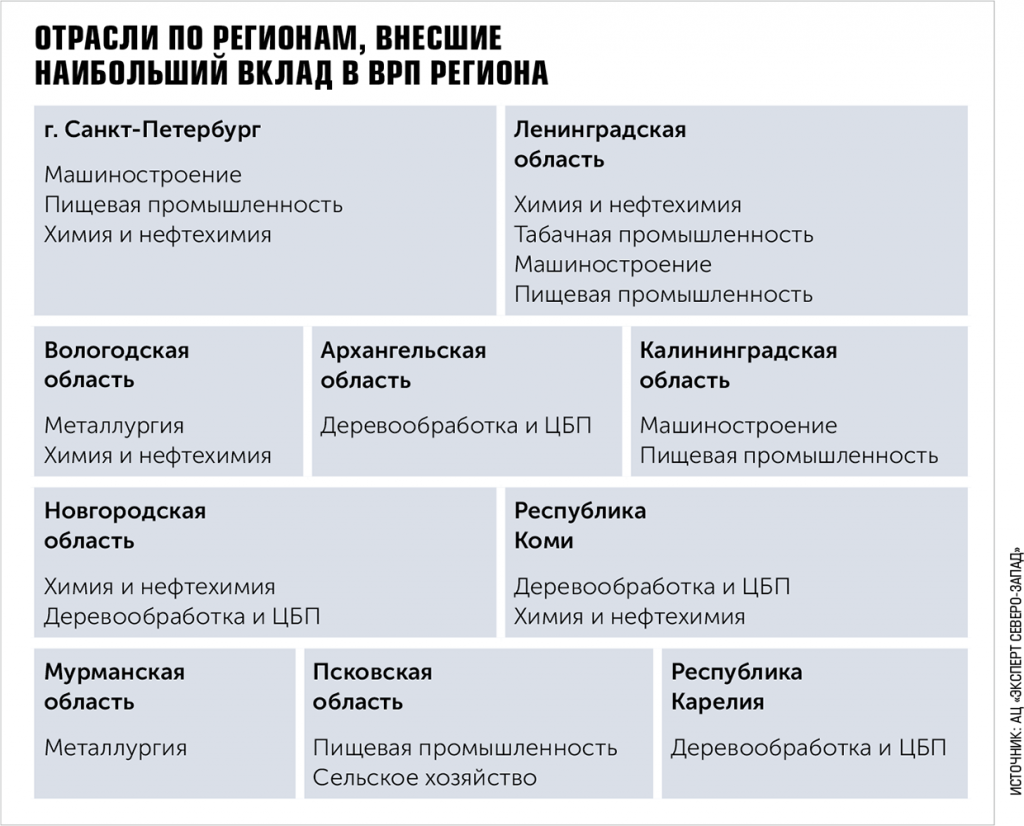

Традиционно выделяют топ-10, но в текущем рейтинге имеет смысл делать топ-11 — по объему выручки за 2020 год и с учетом того, что две компании входят в один холдинг. Показательно, что на 11-м месте всего пять отраслей, наиболее характерных для Северо-Запада: металлургия, машиностроение, химия и нефтехимия, деревообработка и целлюлозно-бумажная промышленность, табачная промышленность.

Основная новость: лидером рейтинга стала Кольская ГМК (Мурманская область), увеличившая выручку на 221% — с 210 млрд рублей в 2019-м до 676 млрд рублей в 2020 году, а также перешедшая от убытка за год к прибыли в 105 млрд рублей. В прошлом году «Норникель», материнская компания КГМК, инвестировал более 2,6 млрд рублей в переоснащение техники и оборудования, повысив тем самым выработку никеля и кобальта, основных продуктов КГМК. В 2021 году «Норникель» вложит еще более 4 млрд рублей, поэтому можно ожидать, что по итогам текущего года выручка Кольской ГМК увеличится более заметно, однако уже сейчас можно предположить, что КГМК войдет в пятерку крупнейших предприятий СЗФО, а в дальнейшем с расширением производства, вероятно, станет ведущим металлургическим предприятием России.

Источник: аналитический центр «Эксперт Северо-Запад»

Источник: аналитический центр «Эксперт Северо-Запад»

На втором месте — прежний лидер промышленных рейтингов СЗФО — ГК «Северсталь» (Вологодская область). В первом полугодии 2020 года группа увеличила выручку, потеряв в прибыли, во втором полугодии ситуация была обратная, в качестве финансового итога года — 495 млрд рублей выручки (минус 6% к 2019 году) и 115 млрд рублей прибыли (плюс 9% соответственно и первое место по рейтингу топ-300). В сталелитейной отрасли «Северсталь» сохранила лидерство и в прошлом году.

Третье место — Объединенная судостроительная корпорация (Санкт-Петербург), 339 млрд рублей выручки (минус 3%) и 12 млн рублей прибыли (минус 98%). Крупнейшая судостроительная компания России, сосредоточившая основную часть судостроительного комплекса России, серьезным достижением 2020 года считает постепенное увеличение доли гражданского судостроения (с 17 до 21%) и снижение зависимости от госзаказа, а также развитие сегмента научно-исследовательских судов.

Четвертое место — ГК «ФосАгро» (Вологодская область), 254 млрд рублей выручки, и это не единственный производитель удобрений в топ-11 — на десятом месте находится ГК "Акрон «(Новгородская область), 120 млрд рублей выручки; обе компании показывают рост как на курсовой разнице экспорта, так и на увеличении спроса на удобрения.

Пятое и шестое место — у автомобилестроения: «Эллада Интертрейд» (Калининградская область) со 179 млрд рублей выручки и «Хендэ Мотор Мануфактуринг Рус» (Санкт-Петербург) со 174 млрд рублей. Оба производителя отметили снижение выручки в 2020 году по причинам, связанным с приостановкой производственного процесса во время пандемии и падения спроса на автомобили. ГК «Автотор», в состав которого входит «Эллада Интертрейд», за 2020 год покажет более масштабную сумму, однако на момент подготовки исследования компания не опубликовала официальную отчетность.

На седьмом и восьмом месте — производство нефтепродуктов: «Новатэк-Усть-Луга» (Ленинградская область) со 157 млрд рублей и «Газпром Переработка» (Санкт-Петербург) со 144 млрд рублей; обе компании показали снижение оборота из-за уже упоминавшегося соглашения ОПЕК. «Новатэк-Усть-Луга» планирует запустить к концу текущего года новую установку гидрокрекинга и увеличить переработку нефтепродуктов на 15%. В планах «Газпром Переработки» — выйти на уровень выше 2019 года по объему нефтепродуктов.

Девятое место — Группа «Илим» (Санкт-Петербург), крупнейшая компания ЦБП не только на Северо-Западе, но и в России, 124 млрд рублей выручки. На сегодня строит новый целлюлозно-картонный комбинат в Иркутской области, что увеличит ее присутствие в Сибири. Одиннадцатое место — «Филип Моррис Ижора» (Ленинградская область), 116 млрд рублей. Сейчас материнская компания инвестировует 6,4 млрд рублей в модернизацию производства для выпуска табачных стиков для систем нагревания табака, продажи которых с каждым годом растут убыстряющимися темпами.

Отрасли, или Промышленный портрет Северо-Запада

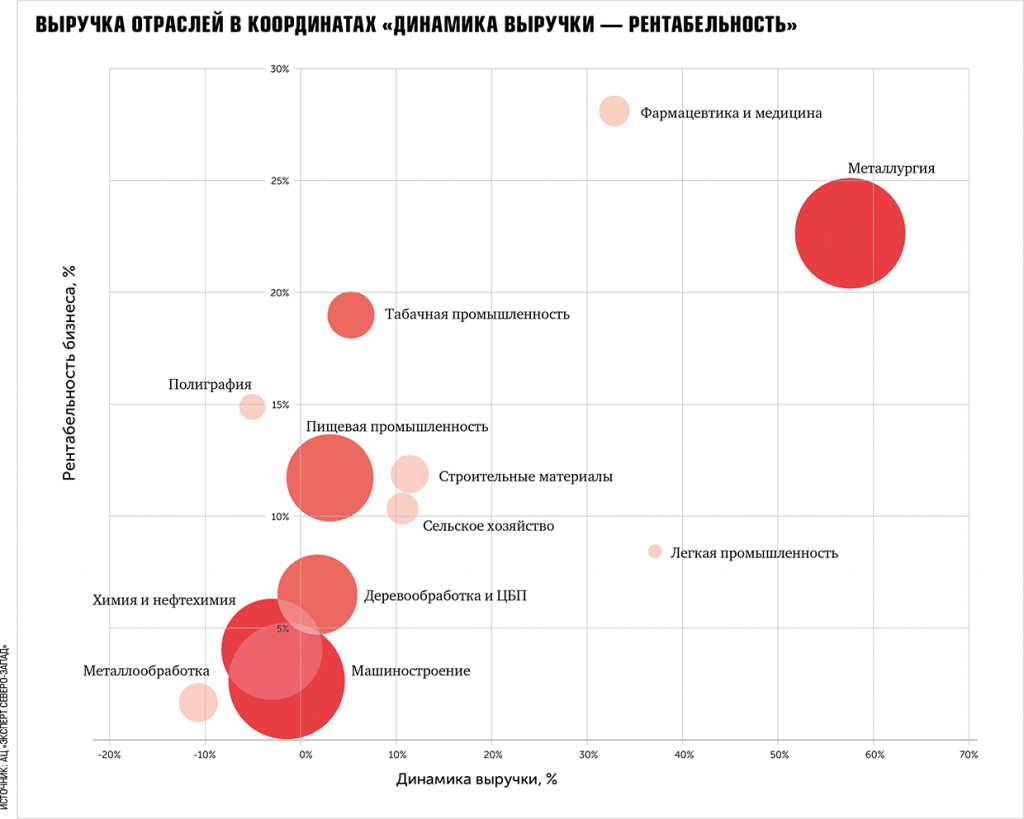

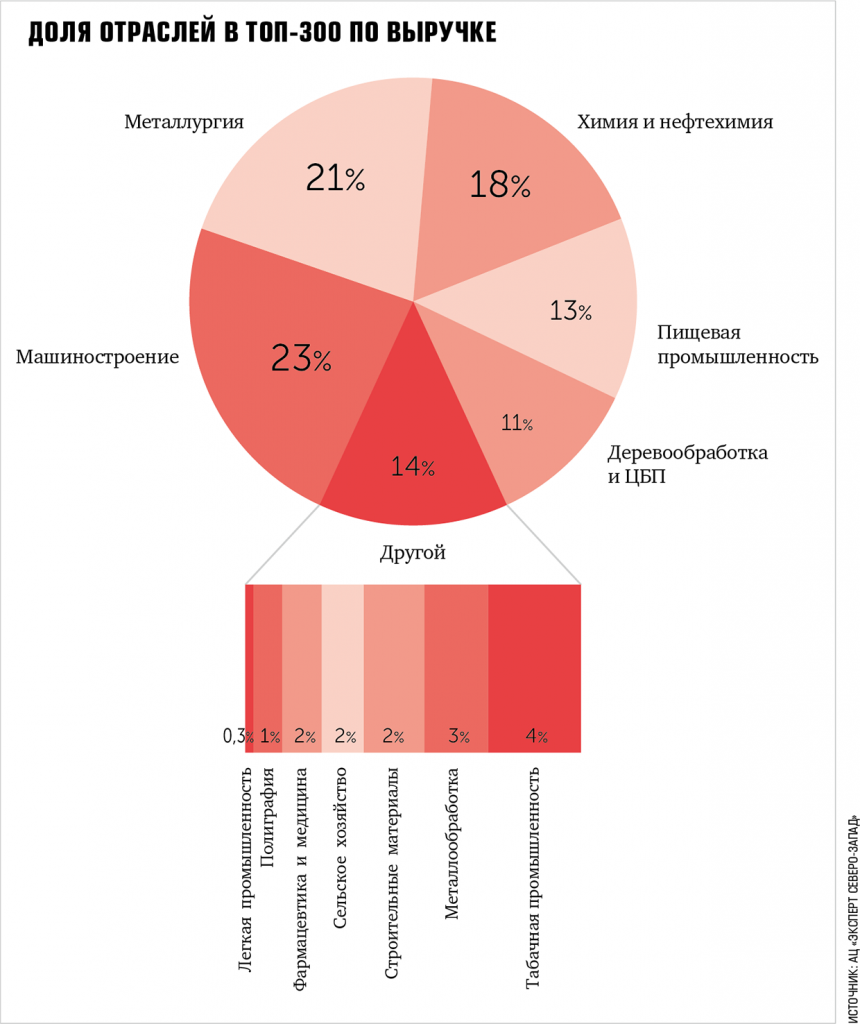

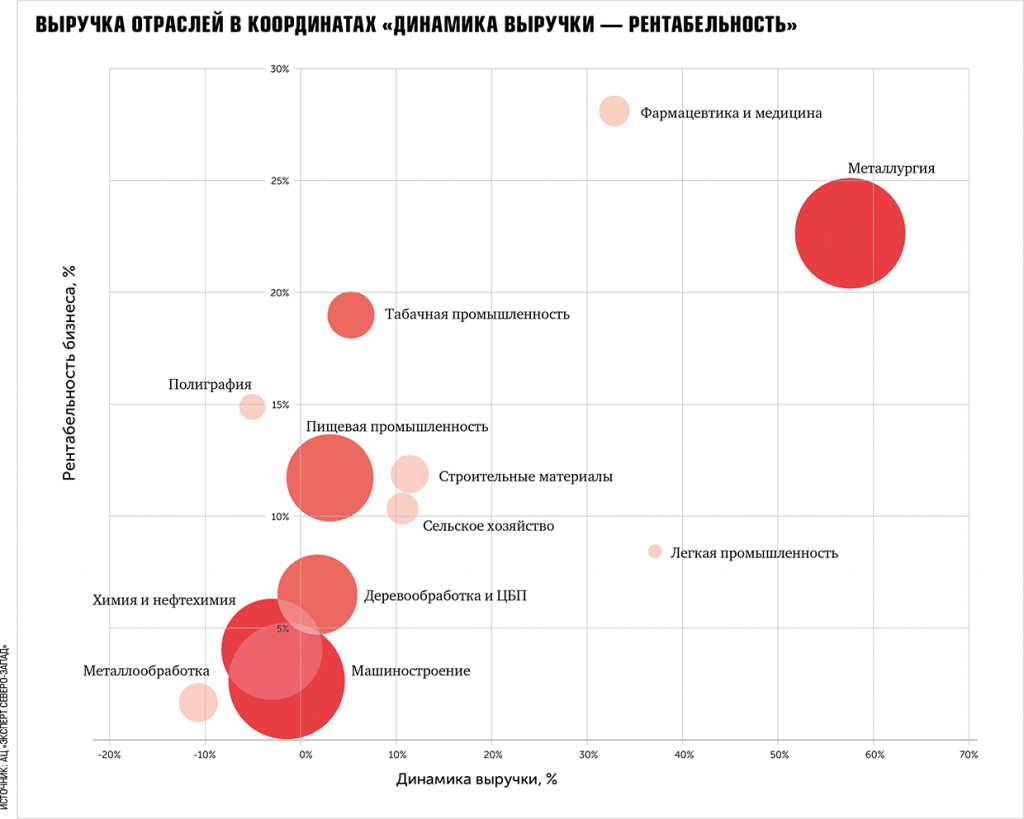

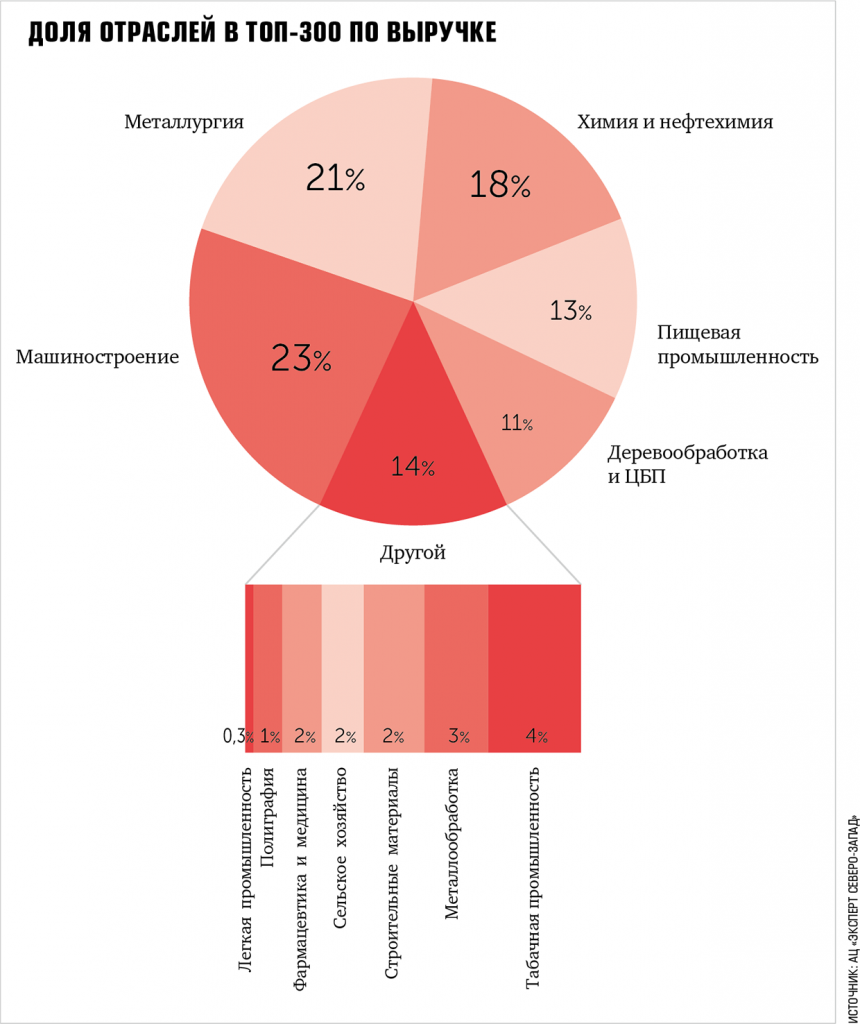

Топ-300 крупнейших производителей разбивается на 12 отраслей. Две трети участников относится к одной из трех отраслей: пищевая промышленность (каждая четвертая компания), машиностроение (каждая пятая), деревообработка и ЦБП (каждая шестая). Умеренно представлены химия и нефтехимия (10%), металлообработка (8%) и промышленность строительных материалов (6%). Реже других встречаются легкая промышленность, табачная промышленность, металлургия и полиграфия.

ф

В нашем обзоре машиностроение и металлообработка вынесены в разные отрасли; это сделано сознательно на основе производственных масштабов участников рейтинга — крупный в машиностроении и небольшой в металлообработке.

Источник: аналитический центр «Эксперт Северо-Запад»

Источник: аналитический центр «Эксперт Северо-Запад»

Существует подход, в котором две отрасли считаются одной, и в этом случае объединенная категория становится преобладающей в рейтинге — 88 компаний, или 29%. По машиностроению чаще других (40%) представлены производства категории «Специальное оборудование» — радиоприборы, навигационное оборудование, турбины, распределительное оборудование, двигатели, пневматика и гидравлика и т. д. На втором месте — автомобилестроение (производство автомобилей и частей для них). На третьем — промышленные машины и железнодорожное машиностроение.

Отрасль машиностроения в 2020 году была одной из наиболее мозаичных по росту — спаду. С одной стороны, увеличился госзаказ (или исполнился отложенный с 2019 года), и заметное увеличение оборотов показали такие столпы машиностроения, как «Силовые машины», «Кировский завод», «АЭМ-Технологии», «Петербургский тракторный завод», «Ижорские заводы», «Невский судостроительный-судоремонтный завод», «Киров-Энергомаш». С другой стороны, практически все участники со специализацией на автомобилестроении, железнодорожном и авиастроении просели в выручке.

В силу особенностей климата пищевая промышленность на Северо-Западе — в основном обрабатывающие производства, причем в половине случаев с привозным сырьем — с местным сырьем работают производители молочной, мясной и рыбной продукции. Сельское хозяйство дополняет пищевую промышленность, но компаний чисто сельскохозяйственного профиля немного по причине климатической специфики и, соответственно, низкой рентабельности бизнеса. Значительно более прибыльны производства, основанные на привозном сырье, — чай и кофе, растительные масла и алкогольная продукция.

А вот лесопромышленный комплекс, напротив, в СЗФО — один из крупнейших в России. В 2019 году топ-10 по выручке деревообрабатывающих компаний в России на 90% — производства на Северо-Западе. ЛПК в рейтинге чаще всего представлен производителями пиломатериалов, фанер и плит, бумаги и картона, изделий из бумаги и картона.

Химия и нефтехимия — еще один традиционно сильный на Северо-Западе кластер, привязанный к природным месторождениям. Удобрения, пластмассы, нефтепродукты, лакокрасочная продукция — профиль нефтехимического кластера.

Что редко встречается на Северо-Западе среди масштабных производств, помимо сельского хозяйства? Легкая промышленность во всех видах. Преимущественно это связано с недостатком сырья в регионе, что на сегодня приводит в большинстве случаев к использованию производств в Китае и странах Центральной Азии, и уже готовая продукция реализуется через компании СЗФО. По этому принципу работают практически все крупные сетевые компании одежды, белья, обуви и аксессуаров на Северо-Западе, они зарегистрированы как торговые и не участвуют в рейтингах производителей.

Примечательно, что все три представителя легкой промышленности, вошедшие по итогам 2020 года в топ-300, занимались производством средств индивидуальной защиты разных видов, тканых и нетканых (Ленобласть — «Авангард» и «Респираторный комплекс», Коми — «Комитекс»). Компании Ленобласти, имеющие огромный рынок сбыта в виде Петербурга, в разы повысили доходность.

В продолжение темы пандемии фармацевтическая отрасль также показала существенный рост. Компании Северо-Запада преимущественно наукоемкие, не сравнимые по объемам с дистрибуторами или производителями препаратов массового спроса, но и они на фоне ажиотажного пандемийного спроса увеличили выручку на треть по сравнению с 2019 годом, а прибыль — на две трети. Лидеры сегмента — «Биокад» (выпускал в 2020 году «Гам-Ковид-Вак», с 2021 — «Спутник V», разрабатывает собственную вакцину), «Вертекс» (выросли обороты антибиотиков для лечения осложнений COVID-19), «Гротекс» (увеличились продажи противовирусного препарата).

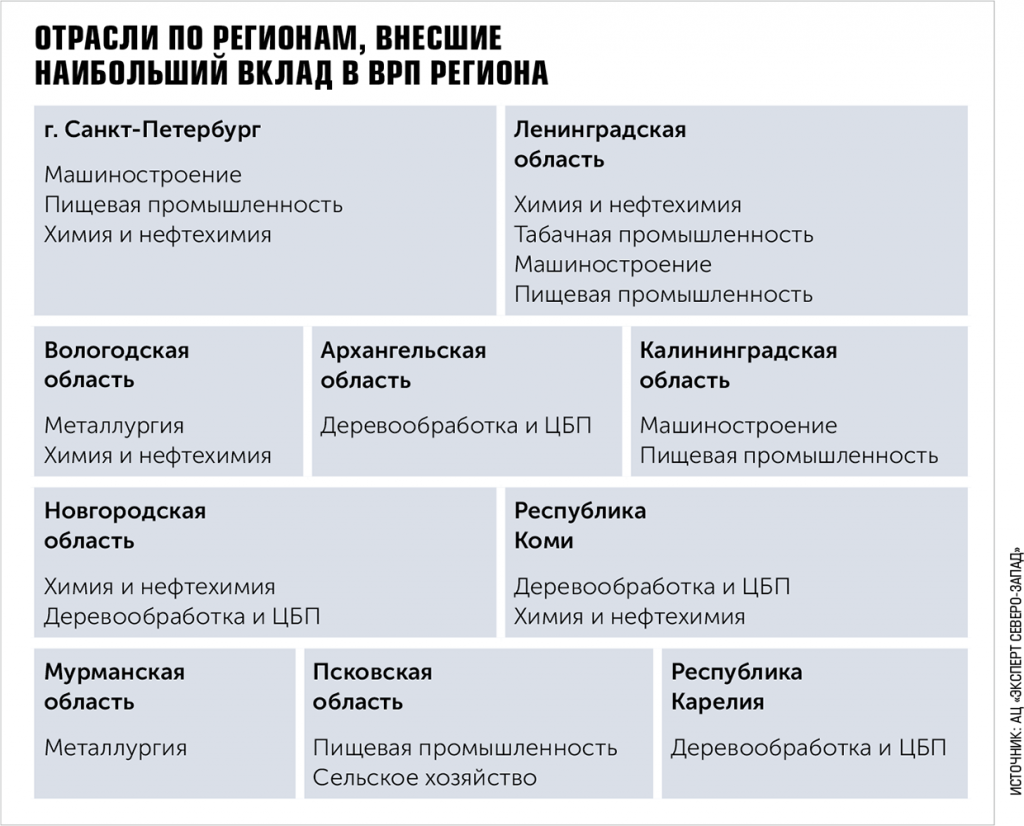

В разрезе выручки промышленность Северо-Запада базируется на трех китах: машиностроение (23%), металлургия (21%), химия и нефтехимия (18%). С учетом прибыли металлургия легко выходит на первое место — на долю отрасли приходится почти половина всей прибыли, полученной в 2020 году в топ-300, причем в основном это заслуга двух лидеров рейтинга — Кольской ГМК и ГК «Северсталь». Остальные три компании металлургической отрасли (Пикалевский глиноземный завод, Тихвинский ферросплавный завод и «Вторцветмет») вносят достаточно скромный вклад в общую картину.

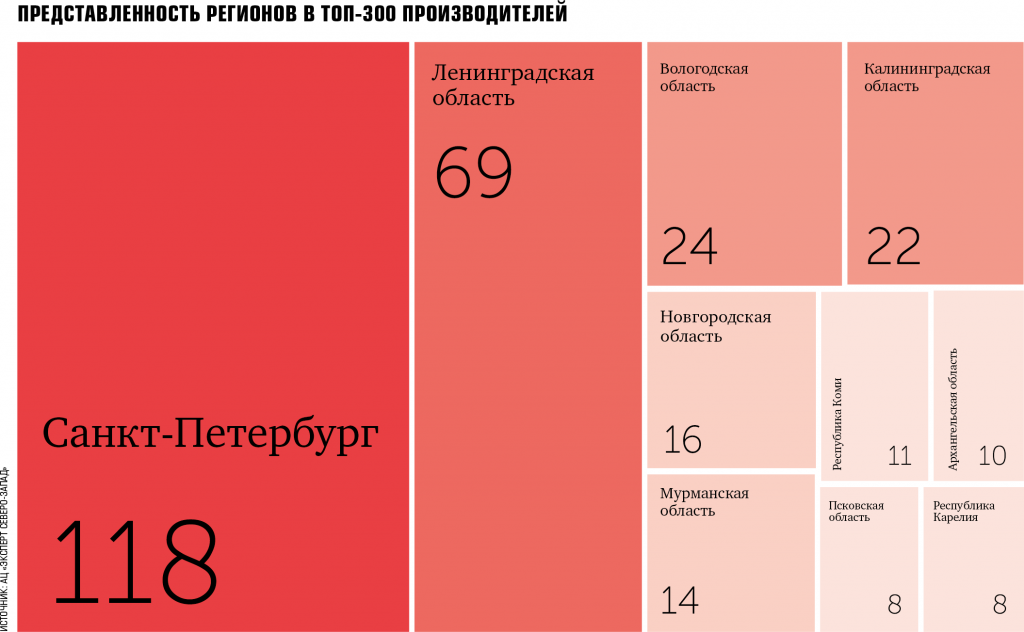

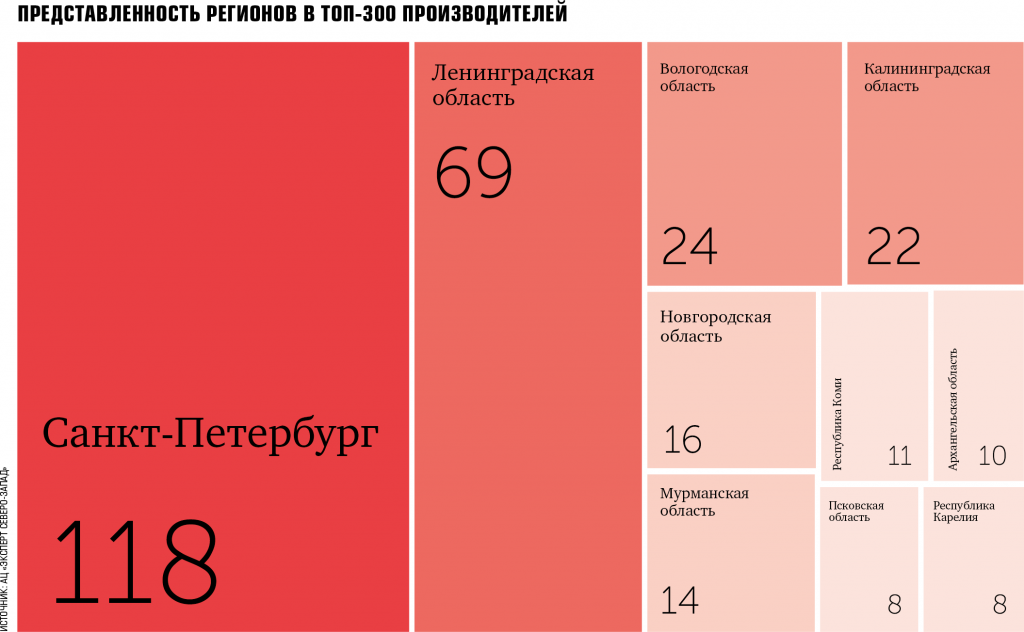

Мурманск в лидерах

Две трети компаний рейтинга зарегистрированы в Петербурге и Ленобласти, на них приходится половина выручки и треть прибыли, и это означает, что наиболее крупные компании находятся в других регионах. А именно — в Вологодской и Мурманской областях — 15 и 13% выручки, 29 и 28% прибыли от рейтинга топ-300 соответственно.

Лидер по выручке от производственных компаний — Петербург (2 трлн рублей), на втором месте — Ленобласть (883 млрд рублей ), на третьем — Вологодская область (860 млрд).

Лидер по прибыли — Вологодская область (142 млрд рублей), очень близко — Мурманская область (141 млрд) и только на третьем месте — Санкт-Петербург (104 млрд).

Регионы с выраженной положительной динамикой выручки: Мурманская, Новгородская, Псковская области.

Наибольшая маржинальность: Мурманская, Вологодская области, Республика Коми.

Поддержите редакцию EXPERT Северо-Запад

Благодаря вам мы развиваем независимую деловую журналистику в России, готовим отраслевую аналитику и привлекаем к работе лучших экспертов.

Поддержать редакцию